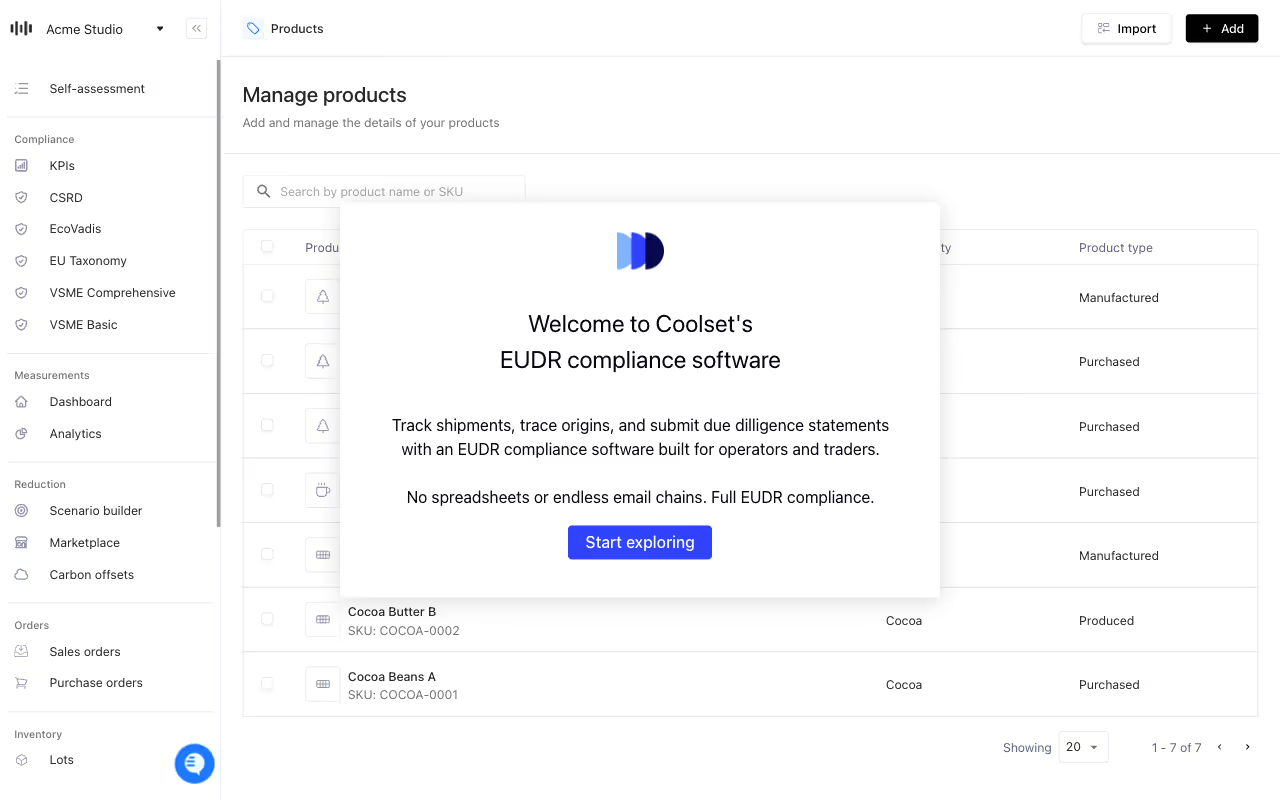

Disclaimer: New EUDR developments - December 2025

In November 2025, the European Parliament and Council backed key changes to the EU Deforestation Regulation (EUDR), including a 12‑month enforcement delay and simplified obligations based on company size and supply chain role.

Key changes proposed:

These updates are not yet legally binding. A final text will be confirmed through trilogue negotiations and formal publication in the EU’s Official Journal. Until then, the current EUDR regulation and deadlines remain in force.

We continue to monitor developments and will update all guidance as the final law is adopted.

Duurzaamheidsrapportage in 2025 begint een nieuwe fase. Wat ooit als een compliance-oefening werd gezien, wordt nu een bepalende factor voor bedrijfsweerstand en concurrentievermogen. Veranderingen in regelgeving, groeiende marktverwachtingen en de financiële realiteit van klimaatrisico's dwingen bedrijven - vooral in het Europese middensegment - om opnieuw na te denken over hoe ze ESG-informatie beheren en openbaar maken.

Terwijl de EU debatteert over de reikwijdte van regels zoals de Corporate Sustainability Reporting Directive (CSRD), verhogen investeerders, klanten en verzekeraars al de lat. Tegelijkertijd toont wetenschappelijk bewijs aan dat klimaatgrenzen worden overschreden, wat de urgentie voor bedrijven benadrukt om actie te ondernemen.

Dit artikel put uit inzichten van een recent gezamenlijk webinar georganiseerd door Coolset en Forvis Mazars, waarbij technologie en adviesperspectieven worden gecombineerd. Het biedt een gestructureerd overzicht van de drie krachten die ESG-rapportage vandaag vormgeven - regelgeving, markten en klimaatrisico's - en wat deze betekenen voor bedrijven die langetermijn duurzaamheidsstrategieën ontwikkelen.

In 2025 breidt de regulatoire omgeving voor duurzaamheidsrapportage zich zowel uit als verschuift. De CSRD is officieel van kracht, waardoor tienduizenden Europese bedrijven voor het eerst verplicht worden tot duurzaamheidsrapportage. Tegelijkertijd nemen veel landen buiten de EU het International Sustainability Standards Board (ISSB) raamwerk over, wat wijst op een wereldwijde beweging naar gemeenschappelijke duurzaamheidsrapportagestandaarden.

Beleidsmakers in Europa hebben het Omnibusvoorstel geïntroduceerd, ontworpen om de ESG-rapportagevereisten te herzien. Als het wordt aangenomen, zouden de wijzigingen:

Aan de andere kant van de Atlantische Oceaan stelt de Amerikaanse Securities and Exchange Commission (SEC) haar klimaatrapportageregel uit te midden van politieke en juridische geschillen, wat bijdraagt aan de perceptie van regulatoire vertragingen.

Ondanks deze verschuivingen gaan bedrijven vooruit. De PwC Global Sustainability Reporting Survey 2025 toont een verdeelde reactie:

Deze veerkracht weerspiegelt een bredere erkenning: regelgeving stelt de basis, maar is niet de enige drijfveer. Op koers blijven bereidt bedrijven voor op toekomstige aanscherping van regels en vermijdt reputatierisico's die gepaard gaan met non-compliance. In feite wordt de verzekering van ESG-data - aanvankelijk beperkt - al verwacht, en degenen die vroeg investeren in rapportagecapaciteiten zullen klaar zijn wanneer strengere normen arriveren.

Zelfs met verschuivende tijdlijnen is de regulatoire richting duidelijk: openbaarmakingsvereisten worden strenger en breder. Bedrijven moeten prioriteit geven aan:

Regelgeving heeft ESG-rapportage al veranderd van een nichepraktijk naar een mainstream bedrijfsverantwoordelijkheid. De slimste bedrijven zien compliance als het minimum - en gebruiken rapportage als een hulpmiddel om veerkracht, vertrouwen en concurrentievermogen op te bouwen.

Hoewel regelgeving de basis vormt, is marktdruk vaak de sterkere kracht achter duurzaamheidsrapportage. Investeerders, kredietverstrekkers, klanten en werknemers verwachten steeds vaker betrouwbare ESG-informatie om hun beslissingen te sturen - en deze vraag neemt alleen maar toe.

Zoals te zien is in de enquête-resultaten in de bovenstaande sectie, wijden de meeste bedrijven al meer middelen en aandacht van het leiderschap aan duurzaamheidsrapportage - en de meerderheid vindt echte zakelijke waarde in het proces. Deze verschuiving gaat verder dan compliance. Het toont aan dat belanghebbenden nu verwachten dat duurzaamheidsgegevens deel uitmaken van standaard bedrijfsinformatie.

Investeerders gebruiken ESG-prestaties als een proxy voor langetermijnweerbaarheid, klanten integreren het in leverancierscriteria, en werknemers beoordelen werkgevers er steeds vaker op. Hetzelfde momentum dat in de enquête wordt weerspiegeld, vormt ook de vraag van de markt, waardoor transparantie een basisverwachting wordt in plaats van een onderscheidende factor.

Institutionele investeerders en banken beschouwen ESG-metrics nu als onderdeel van financieel risicobeheer. Bijna 80% van de wereldwijde investeerders houdt rekening met milieu- en klimaatdata in hun investeringsbeslissingen. Bedrijven met geloofwaardige rapportages hebben gemakkelijker toegang tot kapitaal, soms zelfs tegen betere tarieven. Degenen zonder kunnen te maken krijgen met hogere financieringskosten of minder kansen.

Grote bedrijven leggen ESG-eisen op aan hun leveranciers, en de druk neemt toe. Grote multinationale kopers eisen vaak dat leveranciers duurzaamheidsgegevens openbaar maken om in aanmerking te blijven komen voor contracten.

Ondertussen publiceren in bredere markten vrijwel alle S&P 500-bedrijven (98,6%) in 2023 ESG-rapporten, een stijging van slechts 20% een decennium geleden. Deze statistiek illustreert hoe investeerdersverwachtingen niet-financiële rapportage tot standaard bedrijfspraktijk hebben gemaakt.

Vooruitkijkend toont een Bain & Company enquête uit 2025 aan dat tegen 2028 de helft van de B2B-kopers van plan is leveranciers te laten vallen die niet aan duurzaamheidscriteria kunnen voldoen. Al 49% van de zakelijke kopers herverdeelt uitgaven naar duurzamere partners en weg van degenen met zwakke ESG-prestaties.

Voor MKB-bedrijven betekenen deze trends dat het verstrekken van geloofwaardige ESG-gegevens over koolstofvoetafdrukken, arbeidspraktijken of risico's in de toeleveringsketen een vereiste wordt om zaken te doen. Bedrijven die niet kunnen bijbenen, kunnen deals verliezen, zelfs als ze technische compliance-drempels halen.

Publieke verwachtingen zijn ook belangrijk. Ongeveer 80% van de consumenten blijft bezorgd over duurzaamheid en geeft de voorkeur aan verantwoorde merken. Werknemers - vooral jong talent - worden aangetrokken tot bedrijven met duidelijke ESG-verbintenissen en zien hen als veiligere langetermijnwerkgevers.

Bedrijven die ESG-rapportage omarmen, ontdekken operationele en strategische voordelen. Het verzamelen van duurzaamheidsgegevens onthult vaak inefficiënties, versterkt de veerkracht van de toeleveringsketen en stimuleert productinnovatie. Transparantie bouwt vertrouwen op en kan nieuwe markten openen.

Om aan deze eisen te voldoen, schalen bedrijven op:

Conclusie voor bedrijven: Marktkrachten maken ESG-rapportage ononderhandelbaar. MKB-bedrijven die transparantie als een kans zien - niet alleen als een verplichting - krijgen toegang tot kapitaal, winnen contracten in de toeleveringsketen en versterken het vertrouwen van belanghebbenden.

Als regelgeving de basis vormt en markten de adoptie versnellen, definieert klimaatrisico de urgentie. Klimaatverandering is niet langer een abstract milieuprobleem - het is een direct bedrijfsrisico dat bestuursbeslissingen en financiële openbaarmakingen vormgeeft.

In 2025 meldde het Planetary Boundaries Science Lab van het Potsdam Institute dat 7 van de 9 kritieke grenzen van het aardsysteem zijn overschreden, een stijging van zes eerder. Klimaatverandering behoort tot de overschreden grenzen, naast biosfeerintegriteit en zoetwatergebruik - allemaal met verslechterende trends. Meer dan driekwart van de vitale systemen van de aarde staat nu onder acute druk. De boodschap is duidelijk: bedrijven kunnen klimaatgerelateerde risico's niet als verre zorgen behandelen; ze zijn hier en ze nemen toe.

Voor bedrijven vertaalt klimaatrisico zich direct in financiële overzichten. Fysieke klimaateffecten - hittegolven, droogtes, overstromingen - hebben de landbouw beschadigd, toeleveringsketens verstoord en de infrastructuur stilgelegd in heel Europa. Wereldwijd bedroegen de economische verliezen door natuurrampen in de eerste helft van 2025 naar schatting $162 miljard, een stijgende trend. Verzekeraars verhogen premies of trekken zich terug uit risicogebieden, terwijl banken klimaatscenario's in hun kredietbeslissingen meenemen. Het negeren van klimaatrisico betekent nu hogere operationele kosten, hogere financieringskosten en grotere kwetsbaarheid.

In Nederland zijn de klimaatgerelateerde effecten en kosten al materieel. De Nederlandse industrie is verantwoordelijk voor ongeveer €7 miljard per jaar aan klimaat- en gezondheidsschade, volgens een studie die de externe kosten van emissies (luchtvervuiling, gezondheidseffecten, etc.) heeft gemonetariseerd.

Bovendien is de Nederlandse financiële sector zelf blootgesteld: in een recent technische analyse, merkte de IMF's Nederland: Financiële Sector Beoordeling op dat het Nederlandse banksysteem zowel fysiek overstromingsrisico als transitie-risico's ondervindt - vooral bij leningen aan bedrijven in sectoren met hoge emissies.

Deze nationale voorbeelden tonen aan dat klimaatrisico geen verre dreiging is. Het beïnvloedt al de operationele kosten, reputatierisico's en financiële blootstelling voor bedrijven in Nederland.

Fysieke risico's zijn slechts een deel van het verhaal. Transitie-risico's - regelgevende veranderingen, koolstofbeprijzing, technologische verstoring en veranderende consumentenvoorkeuren - kunnen net zo ontwrichtend zijn. Bedrijven zonder geloofwaardige transitieplannen riskeren gestrande activa en krimpende markten. Daarom leggen ESG-rapportagekaders zoals de Task Force on Climate-related Financial Disclosures (TCFD) en de ISSB's IFRS S2 klimaatstandaard veel nadruk op transitieplanning. Investeerders verwachten nu tussentijdse netto-nul-doelstellingen, toezicht op bestuursniveau en transparant bestuur van klimaatrisico's.

Klimaatrisico is een centraal verhaal geworden voor ESG-rapportage omdat het de veerkracht van bedrijven benadrukt. Het meten van koolstofvoetafdrukken gaat niet alleen over compliance - het gaat over het begrijpen van de langetermijn levensvatbaarheid. Zoals Johan Rockström van het Potsdam Institute het verwoordde, de mensheid “duwt voorbij de grenzen van een veilige operationele ruimte, waardoor het risico op destabilisatie van de planeet toeneemt.” Voor bedrijven is rapportage hoe ze verantwoordelijkheid tonen: openbaar maken hoe ze zullen decarboniseren, hulpbronnen efficiënter gebruiken en zich aanpassen aan een onzekere klimaattoekomst.

Klimaatgerelateerde risico's zijn doorgedrongen tot de agenda van de C-suite. Ze vereisen dat bedrijven:

Kortom, klimaatrisico zorgt ervoor dat ESG-rapportage niet alleen gaat over investeerdersrelaties - het gaat over voorbereiding op de bepalende zakelijke uitdaging van onze tijd.

Voor Europese MKB-bedrijven brengt het evoluerende ESG-rapportagelandschap zowel uitdagingen als kansen met zich mee.

Het voorbereiden van duurzaamheidsrapporten is intensief qua middelen, vooral voor bedrijven die het voor het eerst doen. Het verzamelen van betrouwbare gegevens over koolstofemissies, energiegebruik, diversiteit van het personeelsbestand of praktijken in de toeleveringsketen betekent vaak:

Budgetten staan onder druk: de uitgaven aan ESG-software zijn met ongeveer 25% gestegen tussen 2022 en 2025, een steile klim voor middelgrote bedrijven met beperkte middelen. En rapportage is geen eenmalig project. Onder CSRD worden openbaarmakingen een jaarlijkse cyclus van gegevensverzameling, beperkte zekerheid (externe audit) en continue verbetering - wat samenwerking tussen financiën, HR, compliance en operaties vereist.

Ondanks de kosten zijn er duidelijke zakelijke voordelen. Bedrijven die investeren in rapportagecapaciteiten ontdekken vaak efficiënties - zoals energiebesparingen, afvalvermindering en betere bescherming van activa tegen extreem weer. Studies blijven aantonen dat bedrijven met robuuste ESG-praktijken hogere winstgevendheid en sterkere risicobeheerresultaten genieten.

Voor MKB-bedrijven zijn de beloningen tastbaar:

Kortom, het opbouwen van ESG-capaciteit gaat niet alleen over compliance. Het kan productiviteit, innovatie en concurrentievermogen verbeteren.

De initiële kosten zijn reëel. Advies- en auditkosten, investeringen in nieuwe systemen en zelfs kapitaaluitgaven (zoals het installeren van emissiesensoren) kunnen de winstgevendheid onder druk zetten. Maar veel bedrijven beginnen ESG-rapportage te behandelen als IT of kwaliteitsbeheer - een geïntegreerd onderdeel van zakendoen. Bemoedigend is dat meer dan 60% van de bedrijven wereldwijd zegt dat ze al meer middelen en managementtijd hebben besteed aan duurzaamheidsrapportage, wat de rol ervan als een kernbedrijfsfunctie weerspiegelt in plaats van een zijproject.

Het regelgevingslandschap blijft evolueren, vooral met de EU's Omnibus-aanpassingen. MKB-bedrijven moeten in de gaten houden of ze nu of in toekomstige iteraties binnen de CSRD-reikwijdte vallen. Zelfs degenen onder de drempel ervaren indirecte druk via toeleveringsketens of investeerders.

Een pragmatische stap is om te beginnen met vrijwillige rapportage onder vereenvoudigde kaders. De VSME-standaard van de EU biedt bijvoorbeeld een lichtere alternatieve optie voor bedrijven met minder dan 1.000 werknemers. Het gebruik van dergelijke kaders stelt MKB-bedrijven in staat om capaciteit en geloofwaardigheid op te bouwen voordat ze formeel verplicht zijn om te rapporteren.

MKB-bedrijven die ESG-metrics zien als belangrijke prestatie-indicatoren van bedrijfsgezondheid - niet alleen als compliancekosten - zijn beter gepositioneerd om te gedijen. De bedrijven die vroeg in beweging komen, ontdekken al dat duurzaamheidsrapportage scherpere besluitvorming, sterkere markttoegang en veerkracht in een veranderend regelgevend en klimaatlandschap stimuleert.

De evolutie van ESG-rapportage is nog lang niet voorbij. Als er iets is, kan 2025 worden herinnerd als het omslagpunt waarop duurzaamheidsrapportage echt business-as-usual werd. Bedrijven die de drie drijfveren internaliseren - regelgeving, marktkrachten en klimaatrisico - zullen het beste gepositioneerd zijn om te gedijen in de komende jaren.

Hier zijn partnerschappen van belang. Coolset en Forvis Mazars brengen complementaire sterke punten om MKB-bedrijven te helpen dit landschap met vertrouwen te navigeren. Coolset biedt de technologie en datasystemen om ESG-metrics efficiënt te meten, beheren en rapporteren. Forvis Mazars brengt de adviesexpertise om ervoor te zorgen dat rapportage compliant, geloofwaardig en afgestemd is op bredere strategie- en zekerheidsvereisten. Samen helpen we bedrijven ESG niet als een last te beschouwen, maar als een drijfveer voor concurrentievermogen en veerkracht.

ESG-rapportage verschuift van een perifere zorg naar een centrale pijler van bedrijfsverantwoordelijkheid. Regelgeving biedt de basis, marktkrachten verhogen de inzet en klimaatwetenschap injecteert urgentie. Voor MKB-bedrijven in Europa en daarbuiten is het omarmen van deze verschuiving niet langer optioneel - het is een vereiste voor langetermijnsucces.

Door samen te werken helpen Coolset en Forvis Mazars bedrijven om duurzaamheidsrapportage om te zetten in een strategische kans: waarde ontsluiten, risico's verminderen en geloofwaardigheid versterken in een zakelijke omgeving die steeds meer transparantie beloont.

This free compliance checker scans your packaging documentation and maps it against mandatory PPWR data requirements, giving you a clear view of your compliance status. Get actionable insights on documentation gaps before they become compliance issues.

Hosted together with Forvis Mazars

Based on customer case studies our team has developed a realistic timeline and planning for EUDR compliance. Access it here.