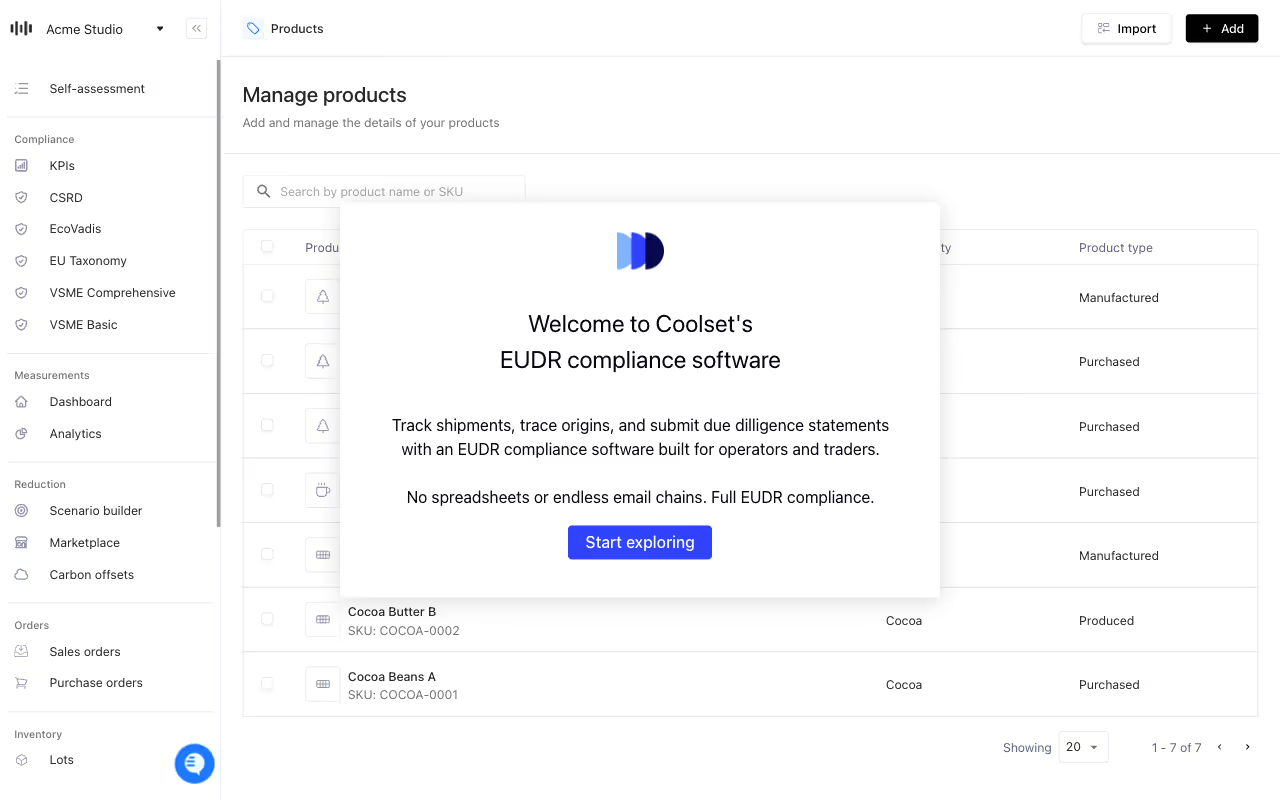

Disclaimer: New EUDR developments - December 2025

In November 2025, the European Parliament and Council backed key changes to the EU Deforestation Regulation (EUDR), including a 12‑month enforcement delay and simplified obligations based on company size and supply chain role.

Key changes proposed:

These updates are not yet legally binding. A final text will be confirmed through trilogue negotiations and formal publication in the EU’s Official Journal. Until then, the current EUDR regulation and deadlines remain in force.

We continue to monitor developments and will update all guidance as the final law is adopted.

Nachhaltigkeitsberichterstattung wird 2025 entscheidend. Regulierungen, Markterwartungen und Klimarisiken zwingen Unternehmen, ihre ESG-Strategien zu überdenken. Der Omnibus-Vorschlag könnte den CSRD-Umfang einschränken. Unternehmen investieren in Berichterstattung, um Resilienz und Wettbewerbsfähigkeit zu stärken. ESG-Datenabsicherung wird erwartet.

Die Nachhaltigkeitsberichterstattung 2025 tritt in eine neue Phase ein. Was einst als Compliance-Übung galt, wird nun zum entscheidenden Faktor für Unternehmensresilienz und Wettbewerbsfähigkeit. Regulierungsänderungen, steigende Markterwartungen und die finanzielle Realität von Klimarisiken zwingen Unternehmen - insbesondere im europäischen Mittelstand - ihre ESG-Informationsverwaltung und -offenlegung zu überdenken.

Während die EU über den Umfang von Vorschriften wie der Corporate Sustainability Reporting Directive (CSRD) diskutiert, erhöhen Investoren, Kunden und Versicherer bereits die Anforderungen. Gleichzeitig zeigt wissenschaftliche Evidenz, dass Klimagrenzen überschritten werden, was die Dringlichkeit für Unternehmen unterstreicht, zu handeln.

Dieser Artikel basiert auf Erkenntnissen eines kürzlich von Coolset und Forvis Mazars veranstalteten Webinars, das Technologie- und Beratungsansichten kombiniert. Er bietet einen strukturierten Überblick über die drei Kräfte, die die ESG-Berichterstattung heute prägen - Regulierung, Märkte und Klimarisiken - und was sie für Unternehmen bedeuten, die langfristige Nachhaltigkeitsstrategien entwickeln.

2025 erweitert und verändert sich das regulatorische Umfeld für die Nachhaltigkeitsberichterstattung. Die CSRD tritt offiziell in Kraft und verpflichtet erstmals zehntausende europäische Unternehmen zur obligatorischen Nachhaltigkeitsberichterstattung. Gleichzeitig übernehmen viele Länder außerhalb der EU den Rahmen des International Sustainability Standards Board (ISSB), was auf einen globalen Trend zu gemeinsamen Nachhaltigkeitsberichtsstandards hinweist.

Politiker in Europa haben den Omnibus-Vorschlag eingeführt, um die ESG-Berichtspflichten neu zu kalibrieren. Wenn er umgesetzt wird, würden die Änderungen:

Auf der anderen Seite des Atlantiks verzögert die U.S. Securities and Exchange Commission (SEC) ihre Klimaberichtspflicht aufgrund politischer und rechtlicher Streitigkeiten, was den Eindruck von regulatorischen Verzögerungen verstärkt.

Trotz dieser Veränderungen schreiten Unternehmen voran. Die PwC Global Sustainability Reporting Survey 2025 zeigt eine geteilte Reaktion:

Diese Resilienz spiegelt eine breitere Anerkennung wider: Regulierung setzt den Mindeststandard, ist aber nicht der einzige Treiber. Auf Kurs zu bleiben bereitet Unternehmen auf zukünftige Verschärfungen der Vorschriften vor und vermeidet Reputationsrisiken, die mit Nicht-Compliance verbunden sind. Tatsächlich wird die Absicherung von ESG-Daten - zunächst begrenzt - bereits erwartet, und diejenigen, die frühzeitig in Berichterstattungsfähigkeiten investieren, werden bereit sein, wenn strengere Standards kommen.

Auch wenn sich die Zeitpläne verschieben, ist die regulatorische Richtung klar: Offenlegungspflichten werden strenger und breiter. Unternehmen sollten Prioritäten setzen:

Regulierung hat die ESG-Berichterstattung bereits von einer Nischenpraxis zu einer Mainstream-Geschäftsverantwortung gemacht. Die klügsten Unternehmen betrachten Compliance als Minimum - und nutzen Berichterstattung als Werkzeug, um Resilienz, Vertrauen und Wettbewerbsfähigkeit aufzubauen.

Während die Regulierung die Basis bildet, ist der Marktdruck oft die stärkere Kraft hinter der Nachhaltigkeitsberichterstattung. Investoren, Kreditgeber, Kunden und Mitarbeiter erwarten zunehmend verlässliche ESG-Informationen, um ihre Entscheidungen zu leiten - und diese Nachfrage nimmt nur zu.

Wie die Umfrageergebnisse im obigen Abschnitt zeigen, widmen die meisten Unternehmen bereits mehr Ressourcen und Führungsaufmerksamkeit der Nachhaltigkeitsberichterstattung - und die Mehrheit findet darin echten Geschäftswert. Dieser Wandel geht über Compliance hinaus. Er zeigt, dass Stakeholder nun Nachhaltigkeitsdaten als Teil der Standardgeschäftsinformationen erwarten.

Investoren nutzen die ESG-Leistung als Indikator für langfristige Resilienz, Kunden integrieren sie in Lieferantenkriterien, und Mitarbeiter bewerten Arbeitgeber zunehmend danach. Der gleiche Schwung, der sich in der Umfrage widerspiegelt, prägt auch die Marktnachfrage und macht Transparenz zur Grundvoraussetzung statt zum Unterscheidungsmerkmal.

Institutionelle Investoren und Banken behandeln ESG-Kennzahlen jetzt als Teil des Finanzrisikomanagements. Fast 80% der globalen Investoren berücksichtigen Umwelt- und Klimadaten bei ihren Investitionsentscheidungen. Unternehmen mit glaubwürdigen Offenlegungen können leichter Kapital beschaffen, manchmal sogar zu besseren Konditionen. Diejenigen ohne könnten mit höheren Finanzierungskosten oder weniger Möglichkeiten konfrontiert werden.

Große Unternehmen übertragen ESG-Anforderungen auf ihre Lieferanten, und der Druck nimmt zu. Große multinationale Käufer verlangen oft von Lieferanten, Nachhaltigkeitsdaten offenzulegen, um für Verträge in Frage zu kommen.

In den breiteren Märkten haben fast alle S&P 500-Unternehmen (98,6%) im Jahr 2023 ESG-Berichte veröffentlicht, gegenüber nur 20% vor einem Jahrzehnt. Diese Statistik zeigt, wie sich die Erwartungen der Investoren gewandelt haben und nicht-finanzielle Berichterstattung zur Standardgeschäftspraxis geworden ist.

Ein Blick in die Zukunft zeigt, dass laut einer Bain & Company Umfrage bis 2028 die Hälfte der B2B-Käufer plant, Lieferanten auszuschließen, die die Nachhaltigkeitskriterien nicht erfüllen. Bereits jetzt verlagern 49% der Unternehmenskäufer ihre Ausgaben hin zu nachhaltigeren Partnern und weg von solchen mit schwacher ESG-Leistung.

Für mittelständische Unternehmen bedeuten diese Trends, dass die Bereitstellung glaubwürdiger ESG-Daten über CO2-Fußabdrücke, Arbeitspraktiken oder Lieferkettenrisiken zur Voraussetzung für Geschäfte wird. Unternehmen, die nicht mithalten können, könnten Aufträge verlieren, selbst wenn sie technische Compliance-Schwellenwerte bestehen.

Öffentliche Erwartungen sind ebenfalls wichtig. Rund 80% der Verbraucher sind weiterhin besorgt über Nachhaltigkeit und bevorzugen verantwortungsvolle Marken. Mitarbeiter - insbesondere jüngere Talente - fühlen sich zu Unternehmen mit klaren ESG-Verpflichtungen hingezogen und sehen sie als sicherere langfristige Arbeitgeber.

Unternehmen, die ESG-Berichterstattung annehmen, entdecken operative und strategische Vorteile. Die Sammlung von Nachhaltigkeitsdaten deckt oft Ineffizienzen auf, stärkt die Resilienz der Lieferkette und fördert Produktinnovationen. Transparenz baut Vertrauen auf und kann neue Märkte erschließen.

Um diesen Anforderungen gerecht zu werden, skalieren Unternehmen auf:

Fazit für Unternehmen: Markteinflüsse machen ESG-Berichterstattung unverzichtbar. Mittelständische Unternehmen, die Transparenz als Chance und nicht nur als Verpflichtung sehen, werden Zugang zu Kapital gewinnen, Lieferkettenverträge gewinnen und das Vertrauen der Stakeholder stärken.

Wenn Vorschriften die Basis setzen und Märkte die Einführung beschleunigen, definiert das Klimarisiko die Dringlichkeit. Der Klimawandel ist kein abstraktes Umweltproblem mehr - er ist ein direktes Geschäftsrisiko, das Entscheidungen im Vorstand und finanzielle Offenlegungen prägt.

Im Jahr 2025 berichtete das Potsdam-Institut für Klimafolgenforschung, dass 7 von 9 kritischen Erdsystemgrenzen überschritten wurden, gegenüber zuvor sechs. Der Klimawandel gehört zu den überschrittenen Grenzen, zusammen mit der Integrität der Biosphäre und der Nutzung von Süßwasser - alle zeigen sich verschlechternde Trends. Mehr als drei Viertel der lebenswichtigen Systeme der Erde stehen nun unter akutem Stress. Die Botschaft ist klar: Unternehmen können klimabezogene Risiken nicht als entfernte Bedenken behandeln; sie sind hier und sie intensivieren sich.

Für Unternehmen übersetzt sich das Klimarisiko direkt in Finanzberichte. Physische Klimaauswirkungen - Hitzewellen, Dürren, Überschwemmungen - haben die Landwirtschaft geschädigt, Lieferketten unterbrochen und die Infrastruktur in ganz Europa lahmgelegt. Weltweit wurden im ersten Halbjahr 2025 geschätzte 162 Milliarden Dollar an wirtschaftlichen Verlusten durch Naturkatastrophen verzeichnet, was einen Aufwärtstrend fortsetzt. Versicherer erhöhen die Prämien oder ziehen sich aus Hochrisikogebieten zurück, während Banken Klimaszenarien in Kreditentscheidungen einbeziehen. Das Ignorieren von Klimarisiken bedeutet jetzt, mit höheren Betriebskosten, höheren Finanzierungskosten und größerer Verwundbarkeit konfrontiert zu sein.

In den Niederlanden sind klimabezogene Auswirkungen und Kosten bereits spürbar. Die niederländische Industrie ist laut einer Studie, die die externen Kosten von Emissionen (Luftverschmutzung, Gesundheitsauswirkungen usw.) monetarisierte, jährlich für etwa 7 Milliarden Euro an Klima- und Gesundheitsschäden verantwortlich.

Darüber hinaus ist der niederländische Finanzsektor selbst exponiert: In einer kürzlichen technischen Bewertung stellte der IWF fest, dass das niederländische Bankensystem sowohl physischen Hochwasserrisiken als auch Übergangsrisiken ausgesetzt ist - insbesondere bei der Kreditvergabe an Unternehmen in emissionsintensiven Sektoren.

Diese nationalen Beispiele zeigen, dass Klimarisiken keine entfernte Bedrohung sind. Sie beeinflussen bereits Betriebskosten, Reputationsrisiken und finanzielle Expositionen für Unternehmen in den Niederlanden.

Physische Risiken sind nur ein Teil der Geschichte. Übergangsrisiken - regulatorische Änderungen, CO2-Bepreisung, technologische Disruption und sich ändernde Verbraucherpräferenzen - können ebenso destabilisieren. Unternehmen ohne glaubwürdige Übergangspläne riskieren gestrandete Vermögenswerte und schrumpfende Märkte. Deshalb legen ESG-Berichtsrahmen wie die Task Force on Climate-related Financial Disclosures (TCFD) und der ISSB IFRS S2-Klimastandard großen Wert auf Übergangsplanung. Investoren erwarten jetzt Zwischenziele für Netto-Null, Aufsicht auf Vorstandsebene und transparente Governance von Klimarisiken.

Klimarisiken sind zu einem zentralen Narrativ für die ESG-Berichterstattung geworden, weil sie die Resilienz von Unternehmen hervorheben. Die Messung von CO2-Fußabdrücken geht nicht nur um Compliance - es geht darum, die langfristige Lebensfähigkeit zu verstehen. Wie Johan Rockström vom Potsdam-Institut sagte, die Menschheit „überschreitet die Grenzen eines sicheren Betriebsraums und erhöht das Risiko, den Planeten zu destabilisieren.“ Für Unternehmen ist die Berichterstattung, wie sie Rechenschaft ablegen: Offenlegung, wie sie dekarbonisieren, Ressourcen effizienter nutzen und sich an eine unsichere Klimazukunft anpassen werden.

Klimabezogene Risiken sind in die Agenda der Führungsetage gerückt. Sie erfordern von Unternehmen:

Kurz gesagt, Klimarisiken stellen sicher, dass ESG-Berichterstattung nicht nur um Investorenbeziehungen geht - es geht darum, sich auf die entscheidende geschäftliche Herausforderung unserer Zeit vorzubereiten.

Für Europas mittelständische Unternehmen bringt die sich entwickelnde ESG-Berichterstattung sowohl Herausforderungen als auch Chancen.

Die Vorbereitung von Nachhaltigkeitsberichten ist ressourcenintensiv, insbesondere für Unternehmen, die dies zum ersten Mal tun. Zuverlässige Daten zu CO2-Emissionen, Energieverbrauch, Vielfalt der Belegschaft oder Praktiken in der Lieferkette zu sammeln, bedeutet oft:

Budgets stehen unter Druck: Die Ausgaben für ESG-Software sind zwischen 2022 und 2025 um etwa 25% gestiegen, ein steiler Anstieg für mittelgroße Unternehmen mit knapperen Ressourcen. Und Berichterstattung ist kein einmaliges Projekt. Unter CSRD werden Offenlegungen zu einem jährlichen Zyklus der Datenerfassung, begrenzten Sicherheit (externe Prüfung) und kontinuierlichen Verbesserung - was Zusammenarbeit zwischen Finanzen, HR, Compliance und Betrieb erfordert.

Trotz der Kosten gibt es klare Geschäftsvorteile. Unternehmen, die in Berichterstattungsfähigkeiten investieren, entdecken oft Effizienzen - wie Energieeinsparungen, Abfallreduzierung und besseren Schutz von Vermögenswerten gegen extremes Wetter. Studien zeigen weiterhin, dass Unternehmen mit robusten ESG-Praktiken höhere Rentabilität und stärkere Risikomanagementergebnisse erzielen.

Für mittelständische Unternehmen sind die Belohnungen greifbar:

Kurz gesagt, der Aufbau von ESG-Kapazitäten geht nicht nur um Compliance. Es kann Produktivität, Innovation und Wettbewerbsfähigkeit verbessern.

Die anfänglichen Kosten sind real. Beratungs- und Prüfungsgebühren, Investitionen in neue Systeme und sogar Kapitalausgaben (wie die Installation von Emissionssensoren) können den Gewinn unter Druck setzen. Aber viele Unternehmen beginnen, ESG-Berichterstattung wie IT oder Qualitätsmanagement zu behandeln - als integrierten Teil des Geschäfts. Ermutigend ist, dass über 60% der Unternehmen weltweit sagen, dass sie bereits Ressourcen und Managementzeit für Nachhaltigkeitsberichterstattung erhöht haben, was ihre Rolle als Kernfunktion des Geschäfts widerspiegelt, anstatt als Nebenprojekt.

Die regulatorische Landschaft entwickelt sich weiter, insbesondere mit den EU-Omnibus-Anpassungen. Mittelständische Unternehmen sollten überwachen, ob sie jetzt oder in zukünftigen Iterationen in den CSRD-Bereich fallen. Selbst diejenigen unterhalb der Schwelle stehen unter indirektem Druck durch Lieferketten oder Investoren.

Ein pragmatischer Schritt ist, mit freiwilliger Berichterstattung unter vereinfachten Rahmenwerken zu beginnen. Der EU-VSME-Standard bietet beispielsweise eine leichtere Alternative für Unternehmen mit weniger als 1.000 Mitarbeitern. Die Verwendung solcher Rahmenwerke ermöglicht es mittelständischen Unternehmen, Kapazitäten und Glaubwürdigkeit aufzubauen, bevor sie formell zur Berichterstattung verpflichtet sind.

Mittelständische Unternehmen, die ESG-Kennzahlen als Schlüsselindikatoren für die Gesundheit des Unternehmens sehen - nicht nur als Compliance-Kosten - sind besser positioniert, um zu gedeihen. Die Unternehmen, die frühzeitig handeln, stellen bereits fest, dass Nachhaltigkeitsberichterstattung zu schärferen Entscheidungen, stärkerem Marktzugang und Resilienz in einem sich ändernden regulatorischen und klimatischen Umfeld führt.

Die Entwicklung der ESG-Berichterstattung ist noch lange nicht abgeschlossen. Wenn überhaupt, könnte 2025 als der Wendepunkt in Erinnerung bleiben, an dem Nachhaltigkeitsoffenlegung wirklich zum Geschäftsalltag wurde. Unternehmen, die die drei Treiber - Regulierung, Markteinflüsse und Klimarisiken - verinnerlichen, werden am besten positioniert sein, um in den kommenden Jahren zu gedeihen.

Hier zählen Partnerschaften. Coolset und Forvis Mazars bringen komplementäre Stärken ein, um mittelständischen Unternehmen zu helfen, sich in diesem Umfeld mit Zuversicht zu bewegen. Coolset bietet die Technologie und Datensysteme, um ESG-Kennzahlen effizient zu messen, zu verwalten und zu berichten. Forvis Mazars bringt die Beratungskompetenz ein, um sicherzustellen, dass die Berichterstattung konform, glaubwürdig und mit der breiteren Strategie und den Anforderungen an die Sicherheit abgestimmt ist. Gemeinsam helfen wir Unternehmen, ESG nicht als Belastung, sondern als Treiber von Wettbewerbsfähigkeit und Resilienz zu behandeln.

ESG-Berichterstattung verschiebt sich von einem peripheren Anliegen zu einem zentralen Pfeiler der Unternehmensverantwortung. Vorschriften bilden die Grundlage, Markteinflüsse erhöhen den Einsatz, und Klimawissenschaft verleiht Dringlichkeit. Für mittelständische Unternehmen in Europa und darüber hinaus ist die Annahme dieses Wandels nicht mehr optional - es ist eine Voraussetzung für langfristigen Erfolg.

Durch die Zusammenarbeit helfen Coolset und Forvis Mazars Unternehmen, Nachhaltigkeitsberichterstattung in eine strategische Chance zu verwandeln: Wert freizusetzen, Risiken zu reduzieren und Glaubwürdigkeit in einem Geschäftsumfeld zu stärken, das zunehmend Transparenz belohnt.

This free compliance checker scans your packaging documentation and maps it against mandatory PPWR data requirements, giving you a clear view of your compliance status. Get actionable insights on documentation gaps before they become compliance issues.

Hosted together with Forvis Mazars

Based on customer case studies our team has developed a realistic timeline and planning for EUDR compliance. Access it here.